美國遊戲公司 GameStop 史詩級的挾淡倉大戰持續多日,股價已由高位 483 美元急速回落,其中 2 月 2 日更單日暴瀉 60%。據悉在事件之中,大淡友、對沖基金 Melvin Capital 損失慘重,也有些散戶不幸在高位入市,而弄得焦頭爛額。這場大戰令很多沒有投資經驗的市民更留意股市運作,特別是何謂沽空(Short Sell),石英財經網(Quartz)就跟讀者回顧長達 400 年的股票沽空史。

股票即是「代表持有某公司一個單位擁有權的證明書」。很多普羅市民對於股票的認知,僅限於透過上市公司發放股息,又或者股價上升後,以高賣低買方式套現股票獲利。然而在複雜情況下,即使公司股價下跌,投資者依然可從中獲利,那就是沽空,又稱為短倉、賣空、放空。在一般高賣低買的情況,投資者要先有股票在手才可以沽售,但沽空是採取「先賣後買」的策略,先在高位向劵商借入股票賣出,然後再在限定時間內,在低位買入歸還。

例如,股票甲現價 100 元,有投資者看淡行情,認為股票價格會下調,於是就借貨套現,到期還貨的時候,股票甲價錢真的跌至 80 元,投資者就在這時買入歸還,成功賺取差價。可是,沽空風險非常高,在低買高賣的模式中,投資者假若沒有借貸,最極端的情況也只是賠掉投資本金;然而沽空時,如果借入股票不跌反升,投資者就要賠足差價,損失可以遠遠超出自己所能承受的範圍,因此投資者要極小心衡量風險。在 GameStop 事件中,有 Reddit 網民就號召散戶,挾高股價以擊退沽空的大鱷。

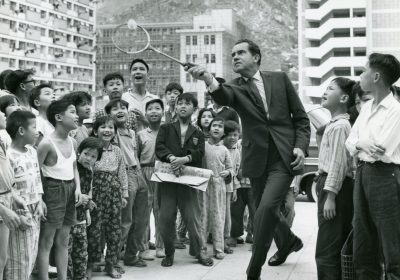

有些人以為,沽空是華爾街大戶所發明的近代金融產物,但其實沽空歷史差不多可追溯至股票誕生之時。第一間發售股票的公司是荷蘭聯合東印度公司(Vereenigde Oostindische Compagnie),在 1602 年向民眾出售股權以廣集資金,支持其香料貿易。當時聯合東印度公司在招股書中,邀請所有當地居民一起投資致富,公司董事們研發了一套機制,讓市民互相買賣股票。不久後,阿姆斯特丹建造了一座大樓,專門交易聯合東印度公司的股票,阿姆斯特丹證券交易所就此成立,寫下人類經濟史新一頁。

公司創辦人之一 Isaac Le Maire 後來與其他董事發生爭執,要對簿公堂,被迫離開。他於是部署報復計劃,與同黨制訂一份「未來合同」,1608 年向一名鑽石商人承諾,一年後以 145 荷蘭盾出售聯合東印度公司股票。而若公司股票在限期前價錢暴跌,他就能以較低價格從市場買入,賺取差價。Le Maire 於是不斷散播謠言,例如訛稱公司成本超支、貨船沉沒等。最終聯合東印度公司向荷蘭政府申訴,指很多孤兒寡婦都持有公司股票,事件令她們蒙受損失,政府因此判定 Le Maire 的策略違法。

在往後的日子,各地依然有人以沽空交易牟利,有時政府會嚴格打擊,例如在法國,拿破崙曾禁止沽空,違者收監,原因是沽空會打擊股市,影響他籌募軍費。在 1812 年戰爭後,美國新生股票市場極不穩健,一度禁止沽空,直到 1850 年才撤銷禁令。近代的例子有馬來西亞,當地政府在 1995 年曾考慮取締沽空,最後法例沒有通過,但就列明部分企業不能被沽空。石英財經網的評論指,政府喜歡升市,因為可以人人有賺,但股票市場的本意不是要價格永遠向上,而是要反映資產價值。要如實反映,就要資訊透明,無論好壞消息都應該歡迎。